印紙税を納めなかったとき

印紙を貼るべき契約書や領収書には,一般に考えられているよりも広い文書が含まれます。

印紙が必要なことに気づかず,文書を大量に作成してしまい,税務調査で指摘を受けるという事例が多発しています。

税務調査で印紙の貼り漏れを指摘された場合には,当初に納付すべき印紙税の額の3倍に相当する過怠税が徴収され,かつ,その全額が法人税の損金や所得税の必要経費には算入されません。

そこで,本コラムでは,印紙税の基本に遡りつつ,覚書・念書といった当事者の一方が作成する文書に印紙税を貼る必要があるのかについて解説していきたいと思います。

印紙税法の基本

課税文書とは

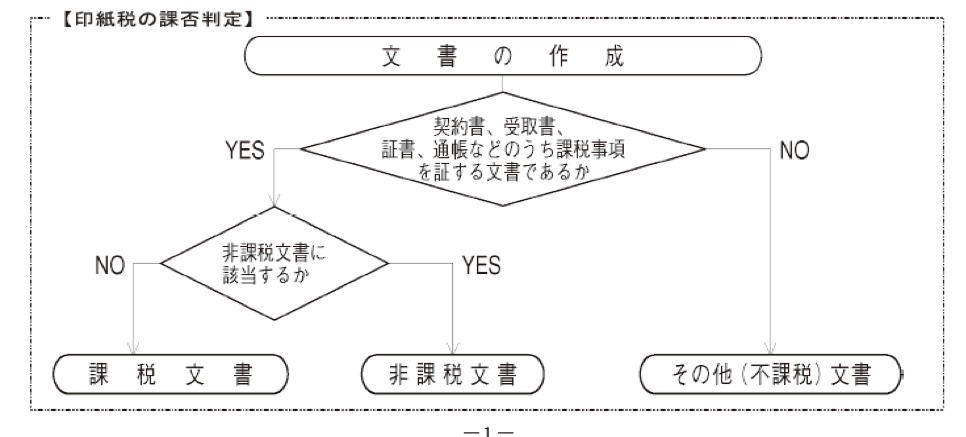

印紙税が課されるのは,印紙税法で定められた「課税文書」に限られます。

「課税文書」とは,以下の2つのすべてに当てはまる文書をいいます(印紙税法第3条1項)。

|

① ⅰ課税事項が記載されたこと

印紙税法が課税文書として定める「契約書」とは,「契約(その予約を含む。)の成立,更改又は内容の変更若しくは補充の事実を証明する目的で作成される文書」をいい,念書,請書その他契約の当事者の一方のみが作成する文書又は契約の当事者の全部若しくは一部の署名を欠く文書でも,当事者間の了解又は商慣習に基づき契約の成立等を証明するものも含まれます(印紙税法・印紙税法別表第一の課税物件表の適用に関する通則5)。

文書が課税文書に該当するかどうかは、文書の全体を一つとして判断するのみでなく,その文書に記載されている個々の内容についても判断されます。すなわち,一の文書に2以上の異なる事項が記載されている場合には,その異なる事項ごとに課税文書に該当するかどうかを判断することになります(課税物件表における課税物件表の適用に関する通則2)。

また,課税文書に該当するかどうかは,その文書に表されている事項に基づいて判断することとなり,その文書に評されていない事項は,原則として判断の要素にとり入れません。

①ⅱ課税事項を証明する目的で作成された文書であること

当事者の間において課税事項を証明する効力を有する文書であっても,その課税事項を証明する目的以外の目的で作成された文書は,課税文書とはなりません。その判断は,文書の形式,内容等を取引社会の一般通念に照らして客観的に判断されます。

例えば,預金払戻請求書は,文書の作成者である預金者が預金の払い戻しを請求する目的で作成されたものであり,預金の払戻を受けたこと(金銭を受領したこと)を証明する目的で作成したものではないため,第17号文書(金銭の受取書)には該当しないことになります(基本通達別表第1第17号文書の5)。

②非課税文書とは

非課税文書とは,以下の文書をいいます(印紙税法第5条)。

|

一 課税物件表の非課税物件の欄に掲げる文書 二 国、地方公共団体又は印紙税法別表第二に掲げる者が作成した文書 例:日本銀行が作成する国庫金または地方公共団体の公金の取扱いに関する文書 |

覚書・念書の取扱い

以上より,一般的に考えられているような契約書形態の文書だけでなく,請書,覚書,念書等のように契約当事者の一方が署名,押印して相手に交付するような文書であっても,その文書によって契約の成立等が証明されるものは,印紙税法上の「契約書」に該当することになります。